「SBIアセットマネジメント」に新しい投資信託が追加されます

「SBI」アセットマネジメントに新しい投資信託ファンドが11本追加されることが発表されました。

11本の内訳は「SBI・Vシリーズ」に5本、「iシェアーズ」シリーズのに6本の計11本になります。どちらも投資信託商品としては人気のシリーズであり、新しく追加される商品も非常に興味深い商品が多く、これから新NISAの開始に向けて有力な投資対象の候補となりそうなものもあります。

本日はその中で「SBI・Vシリーズ」に追加される5本に関して紹介していこうと思います。

「SBV・Vシリーズ」とは

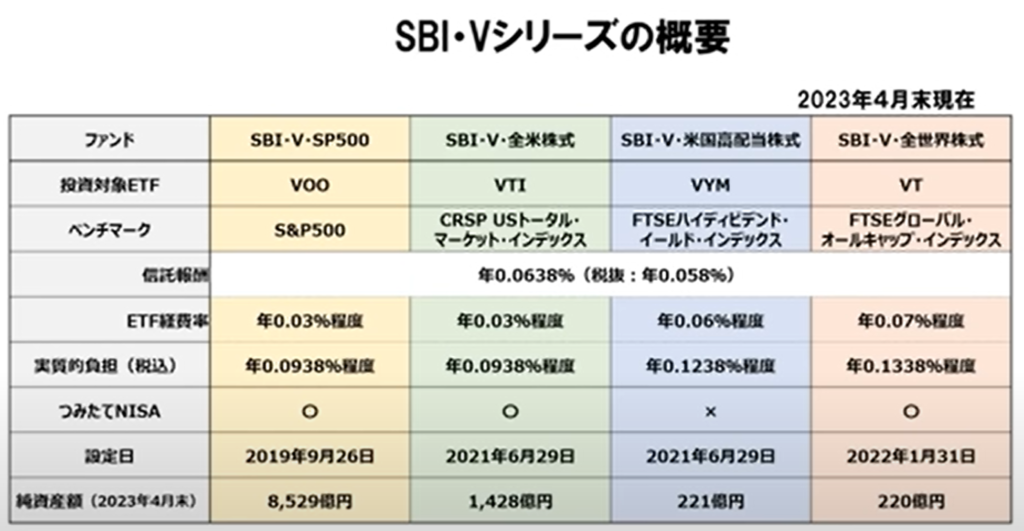

「SBI・V」シリーズは米国大手のバンガード者が運用を行うEFTを主要投資対象とし、信託報酬率が格安に設定されたインデックスファンドのシリーズです。現在は「SBI・V・SP500」、「SBI・V・全米株式」、「SBI・V・米国高配当株式」、「SBI・V・全世界株式」の4種のファンドが発売されており信託報酬率は他類似のインデックスファンドと比較しても最低水準で高い人気を誇っています。現行の「SBI・Vシリーズ」の概要は下表のとおりです。

「SBI・Vシリーズ」に追加される新しい投資信託5本の紹介

「SBI・Vシリーズ」の新ファンド一覧

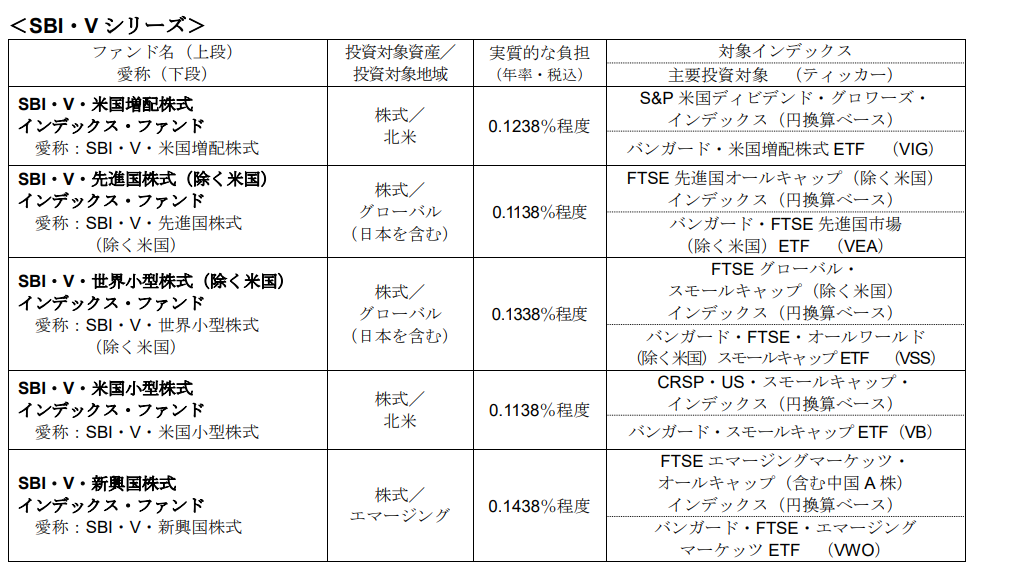

今回新しく、「SBI・Vシリーズ」に追加されるのは下記の5本になります。どれも米国で人気の高い「ETF」に投資する投資信託として設定されるようです。興味のある方はSBIのセミナーの動画がyoutubeにアップロードされております(youtube動画「SBI・Vシリーズセミナー」)のでそちらもご覧ください。

各インデックスファンドの紹介

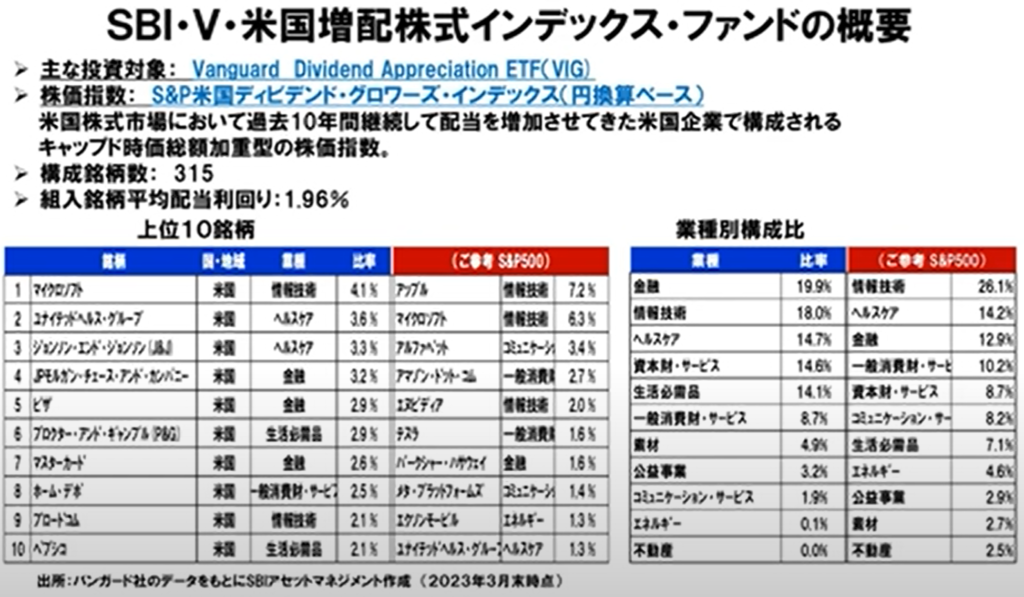

SBI・V・米国増配株式

米国ETFである「VIG」に投資するファンドです。「VIG」は米国株の中から連続で10年以上増配している銘柄だけで構成されている米国ETFです。

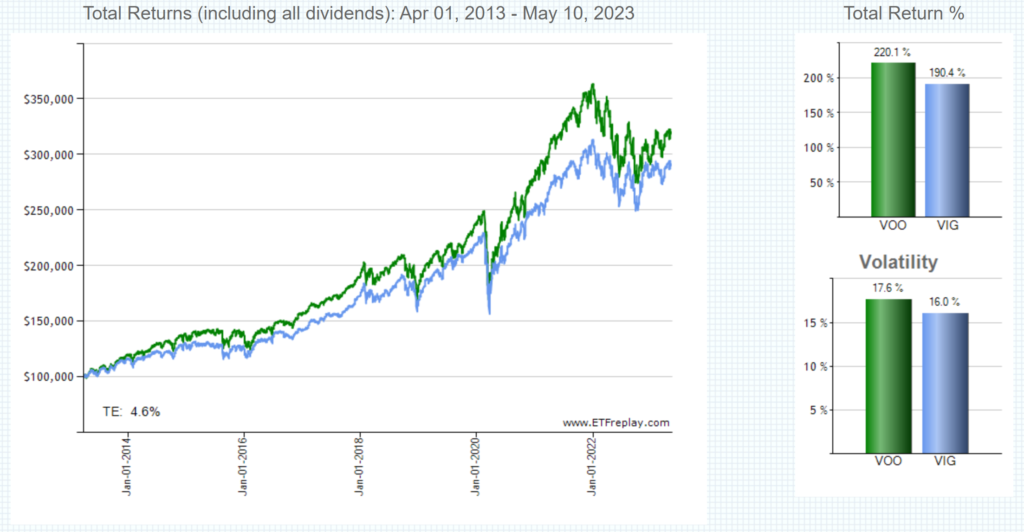

直近10年の成績(「VOO(S&P500)」との比較)

基本的には「S&P500」と似た値動きをしますが、若干「S&P500」よりはリターンが低いです。ただし逆に価格が下落した際も「S&P500」と比べて、値下がり幅が低くなるので「S&P500」と近いリターンを期待しつつリスクを下げることが出来る可能性が高い商品です。

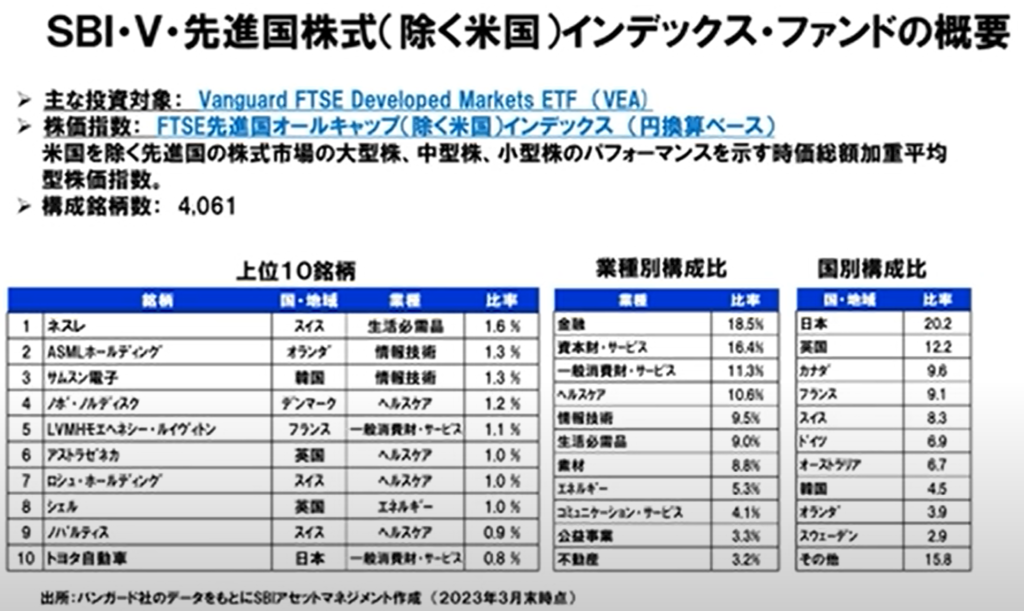

SBI・V・先進国株式(除く米国)

米国ETFである「VEA」に投資するファンドです。VEAはアメリカを除く、先進国の株式市場の株で構成されているETFです。

先進国株式から、現状最も高いリターンを期待できるアメリカを除いているという一見すると魅力の低い商品に見えますが、意外にも本家アメリカでは大人気の模様。

というのもこの「VEA」の本領は他の「ETF」との組み合わせにあり、現状多くの「ETF」商品は、アメリカの比重が非常に高いため、どのように商品を組み合わせても結局、アメリカの比重が非常に高くなってしまいます。この商品をそれらのETFと組み合わせることでアメリカの比率を自分好みに下げる効果を期待できます。

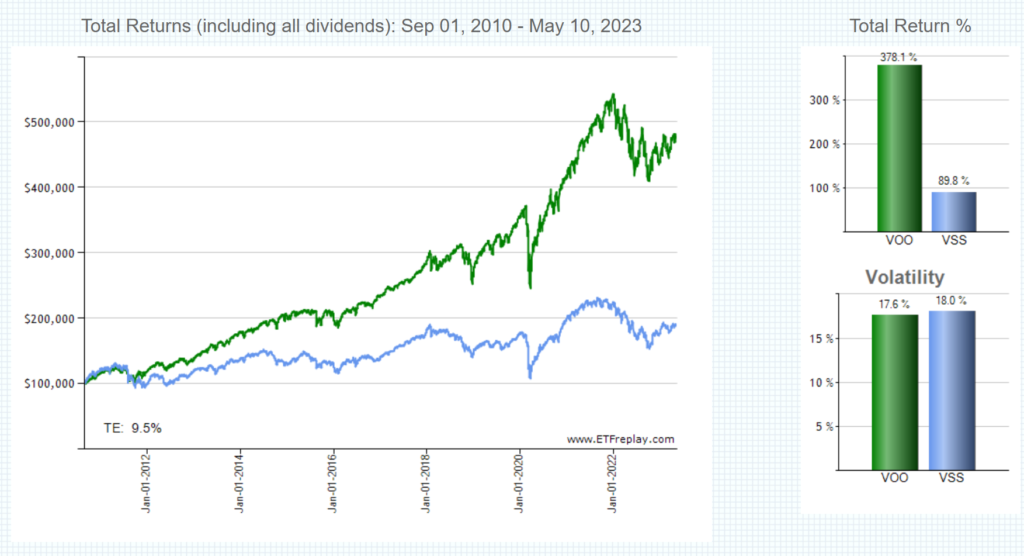

「VEA」の運用成績(「VOO(S&P500)」との比較)

下のチャートを見てもわかる通り、単純な運用成績は圧倒的に「S&P500」に劣ります。リターンとしてはアメリカを含んだ商品が優位なのを理解した上で、地域によるリスク分散を狙うための商品と考えるべきでしょう。

SBI・V・世界小型株式(除く米国)

米国ETFである「VSS」に投資するファンドです。米国を除く全世界の小型株で構成されているETFです。

「VSS(世界小型株式(除く米国))」の運用成績(「VOO(S&P500)」との比較)

やはりアメリカを除いている分、単純な運用成績は圧倒的に「S&P500」に劣ります。またリスクも若干「S&P500」より高く、現在までの運用成績だけ見るなら「S&P」と比べて高リスク低リターンになっています。

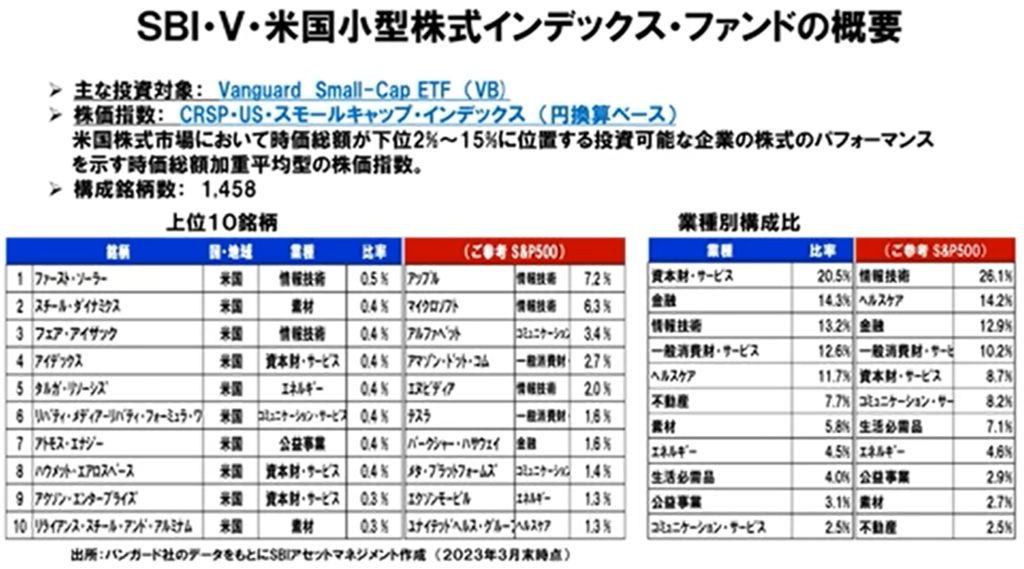

SBI・V・米国小型株式

米国ETFである「VB」に投資するファンドです。米国株式市場においてあ時価総額が下位2%~15%に位置する投資可能な企業で構成されているETFです。王道の米国投資信託商品は「S&P500」や「NASDAQ100」等大型株に投資する商品が多いため小型株に多めに資産を振り分けたい時等に投資してみるのもいいかもしれない。

上記「SBI・V・世界小型株式(除く米国)」と組み合わせると、世界全体の小型株に投資できることになります。

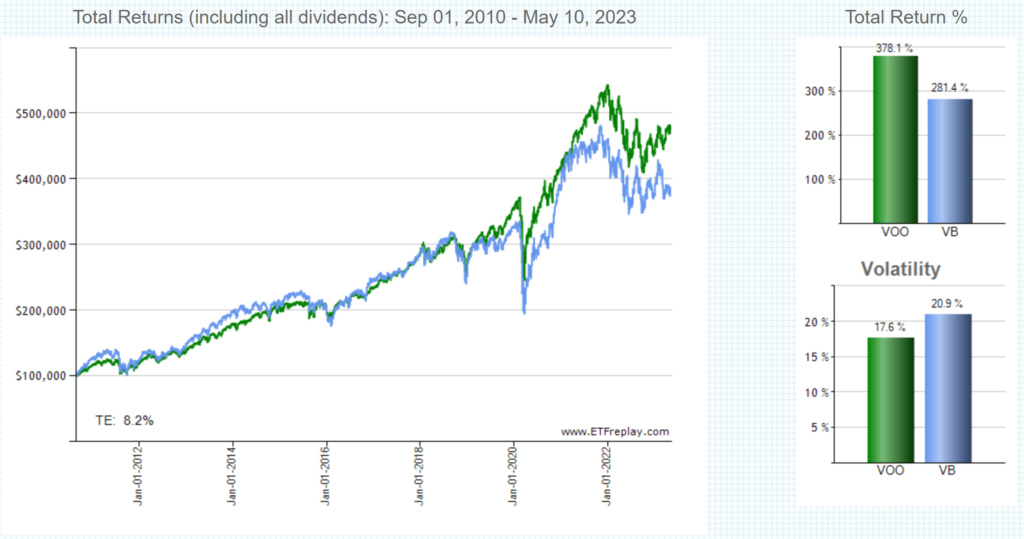

「VB(米国小型株式)」の運用成績(「VOO(S&P500)」との比較)

小型株に資本が多く流入するタイミングでは「S&P500」の成績を上回る場面もありますが、基本的には「S&P500」と比べてリターンが低くリスクは高くなりがち。

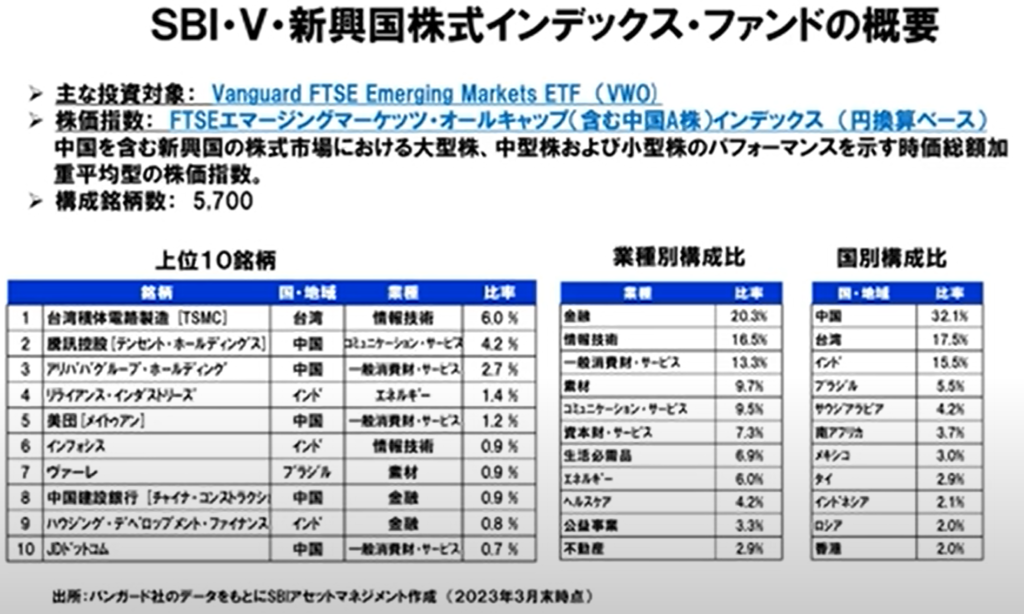

SBI・V・新興国株式

米国ETFである「VWO」に投資するファンドです。「VWO」中国を含む新興国の株式市場の株で構成されているETFです。新興国株式に投資する投資信託は現状それなりにあり、それらと比べて何か大きく差別化されているという印象はありません。ただ信託報酬が安いので、新興国株式の投資信託商品を購入したくなったら、今後スタンダードになるかもしれません。

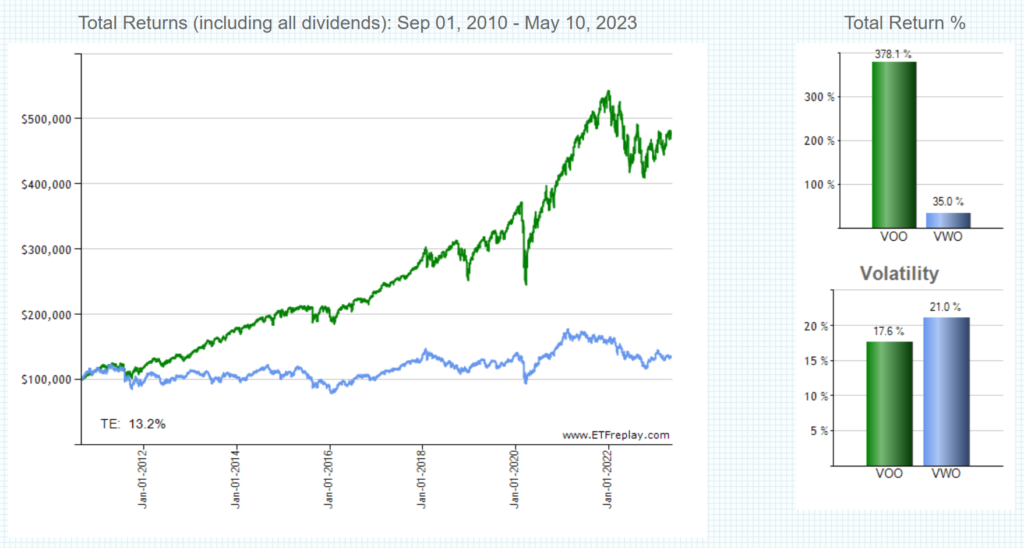

「VWO(新興国株式)」の運用成績(「VOO(S&P500)」との比較)

残念ながらアウトパフォーマンスは、「S&P500」に圧倒的に劣っています。リスクも高く、これをメインに投資するという商品ではないのではないかと思います。他商品と組み合わせて、リスク分散を行うのに利用するのが最適な使い道でしょうか。

新しい「SBI・Vシリーズ」の利用方法

新しい「SBI・Vシリーズ」の活用事例に関しては上述のセミナー動画でも解説されていました。単一のファンドとしてよりもやはり組合せて活用することを想定しているようなで具体的には下記のような活用例があります。

SBI・V・新興国株式 + SBI・V・先進国株式(除く米国) + SBI・V・SP500

今回新しく発売される「SBI・V・先進国株式(除く米国)」、「SBI・V・新興国株式」そして既存の「SBI・V・SP500」を組み合わせるパターンです。

この3つを組み合わせるとなんと、「SBI・V・全世界株式」が出来上がります。

まあ、正直それなら普通に「SBI・V・全世界株式」を買えばいいのではってなると思うのですが、この組み合わせには二つ利点があります。

信託報酬が安くなる。

これは恐らく、SBI側でそうなるように信託報酬を設定したのだと思いますが、この3つを「SBI・V・全世界株式」と同じ配分になるよう組み合わせると、下の表のとおり手数料が少しだけ安いです。まあ、小さな差ですので手間に見合うかはわかりませんが

比率を自分で決められる

これがやはり大きな利点ですが、「全世界」、「先進国株式(除く米国)」、「新興国」この比率を自分で決められるようになるのは嬉しいですね。アメリカが調子がいいうちは「全米」多め、新興国が熱ければ「新興国」多めと、比率をフレキシブルに変えていけまs。

ただ正直、私としては素人判断でそれをするよりはやっぱり「SBI・V・全世界株式」に投資して、配分の変更等もプロにお任せしたほうが結局はいい気がしてしまいます。

SBI・V・SP500 + SBI・V・米国小型株式

今回新しく発売される「SBI・V・米国小型株式」と「SBI・V・SP500」を君合わせるパターンです。この二つを足してできるのは「SBI・V・全米株式」です。利点は前述の「全世界株式」にする組合せとほぼ同じです。

ただ下表をみるとわかるように、こちらは普通に「SBI・V・全世界株式」を買うほうが信託法流が安いです。

その他の組合せ

その他としては、セミナーでは「SBI・V・世界小型株式(除く米国)」と「SBI・V・米国小型株式」を組み合わせて、世界中の小型株に投資する組合せや「SBI・V・全世界株式」と「SBI・V・新興国株式」を組み合わせて、先進国だけ抜いて、アメリカと新興国に投資するパターンなどが紹介されていました。

まとめ

6月から新しく発売される、新しい「SBI・Vシリーズ」、色々と興味深い内容であり組み合わせての活用等も面白そうなのですが、正直かなり玄人好みという印象はうけました。

私がこの中で購入対象にしたいとおもったのは「SBI・V・米国増配株式」のみで、他のものに関しては正直、私には使いこなせないだろうなと言う思いが強いです。恐らく私のような「アマチュア」は大人しく既存の「SBI・V・SP500」、「SBI・V・全米株式」、「SBI・V・全世界株式」あたりに投資しておくのがいい気がしております。

しかし自分で色々と工夫して「最強のポートフォリオを作りたい」という方にとっては非常に面白いラインナップなのではないでしょうか。

今回は「SBIアセットマネジメント」が商品ラインナップの拡充を打ち出してきましたが、「新NISA」の開始に向けて、恐らく各金融機関が色々なファンドを追加してくるのではないかと思います。もしかしたら自分の好みにがっちり合致するファンドが出てくるかもしれないので引き続き注視していきたいと思います。

コメント