NISAとは

NISAご存じですか

皆さん、「NISA」という制度をご存じでしょうか?投資に興味がある方や、今現在、投資で資産運用を行っていらっしゃる方ならほとんどの方は知っていらっしゃるかと思います。投資に対する非常に優れた優遇制度であり、利用することのメリットも多い制度で私も現在活用し投資資産を増やしている状況です。

もし、これから投資を始めようという方がいらっしゃるなら、この制度を利用しない理由がなく「100%絶対に利用したほうがいい」と断言できる制度ですので、是非紹介させていただきたいと思います。

NISAの概要

NISA(少額投資非課税制度)とは、簡単に言ってしまえば、投資の儲けに対する税金の優遇制度(非課税制度)です。通常、株式・投資信託等に投資を行い、利益が出た場合、その利益に対しては20.315%(2023年4月現在)の税金がかかります。

NISAは毎年一定金額の範囲内で、購入した金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

イギリス発祥の同様の制度「ISA」ををモデルにした日本版ISAということで「NISA」という愛称がつけられています。

NISAのメリット

運用益が非課税になる

NISAの最大のメリット、年間に決まった一定の金額の範囲内の投資にかんして、運用益(キャピタルゲイン)・配当益(インカムゲイン)共に非課税となります(投資収益の本来の課税金額は利益に対して20.315%)。

対象商品が決められている

これは一概に完全にメリットと言えるわけでもありませんが、「NISA」に関しては基本的に危険度が極めて高い投資商品は対象となっていません。特に「NISA」の中の一種である「つみたてNISA」に関しては「金融庁によって厳選された安全性の高い投資信託商品」のみが対象となっており、投資初心者にとって安心できる設計になっています。

NISAのデメリット

現行制度は2023年まで

「NISA」に関しては、2024年以降制度のルールが大きく変わることが決まっており、現行の制度が利用できるのは今年いっぱいになっています(なら、なんで今更紹介するのかについては下のほうで説明します)。

利益or損失を他の口座(特定/一般)で発生した利益or損益と合算できない。

これがどういうことかというと、例えばあなたが投資において一般口座AとBを持っていたとします。

ある年度の口座Aでの損益が「+100万円」、口座Bでの損失が「-50万円」だったとします。その場合口座間の損益は合算でき、支払うべき税金は二つの口座の合計の損益「100万円-50万円=50万円」となり、税金が約20%ですので、10万円になります。

ところがこれが一般口座AとNISA口座Cだった場合話が変わります。同様に口座Aの損益が「+100万円」、NISA口座Cでの損失が「-50万円」の場合、この損益は合算できず(NISA口座での損失を損失として計上できず)、支払うべき税金は「100万円」の約20%で20万円になります。

一人が持てる口座は一つ、また口座の移管等も制約がある

一人の人が持てるNISA口座は一つです。NISA口座は一つの証券会社で口座を開設してしまえば、それ以降同じ証券会社に新たに口座を増やすことも、別の証券会社にも作ることも出来ません。どうしても自分が口座を開設した証券会社が気に入らなければ別の証券会社に口座を移管することはできますが、それにもさまざまな制約があり、また手続きもかなり面倒です。

NISAの種類

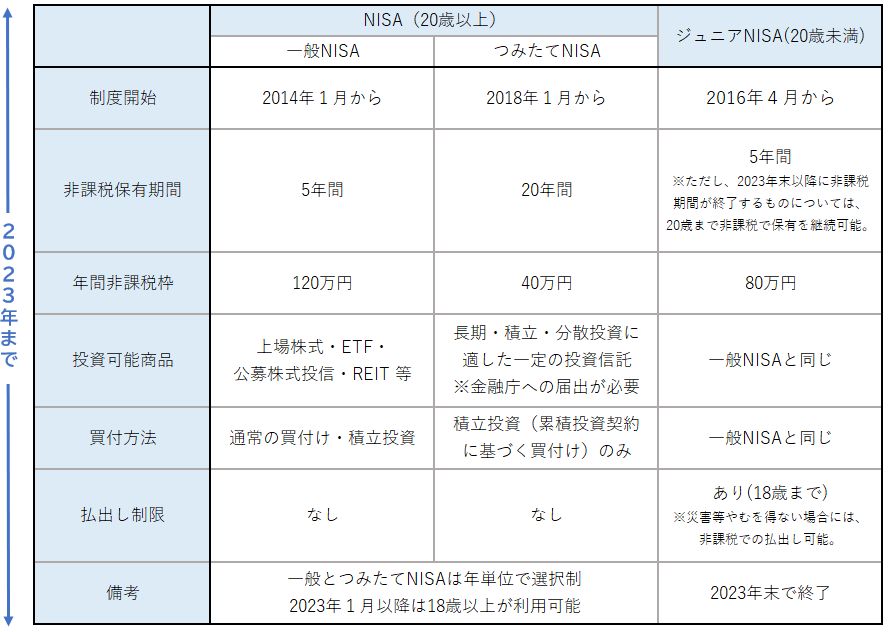

現在のNISAには「一般NISA」、「つみたてNISA」、「ジュニアNISA」の三種類がありあります。

分類的に成人を対象としてものが「一般NISA」と「つみたてNISA」、未成年を対象にしたものが「ジュニアNISA」になります。

投資に対する運用益、配当益が非課税と言う共通点はありますが、それぞれに関して、投資可能期間や投資対象商品等に違いがあります。

各NISAの制度概要

上記のとおり各NISAの制度には投資可能金額、非課税期間、投資対象商品がそれぞれ違います。各々の簡単な概要は以下のとおりとなります(NISAに関しては2024年に大幅に制度が改正される予定です。下記のNISAを利用できるのは2023年内ですのでご注意ください)。

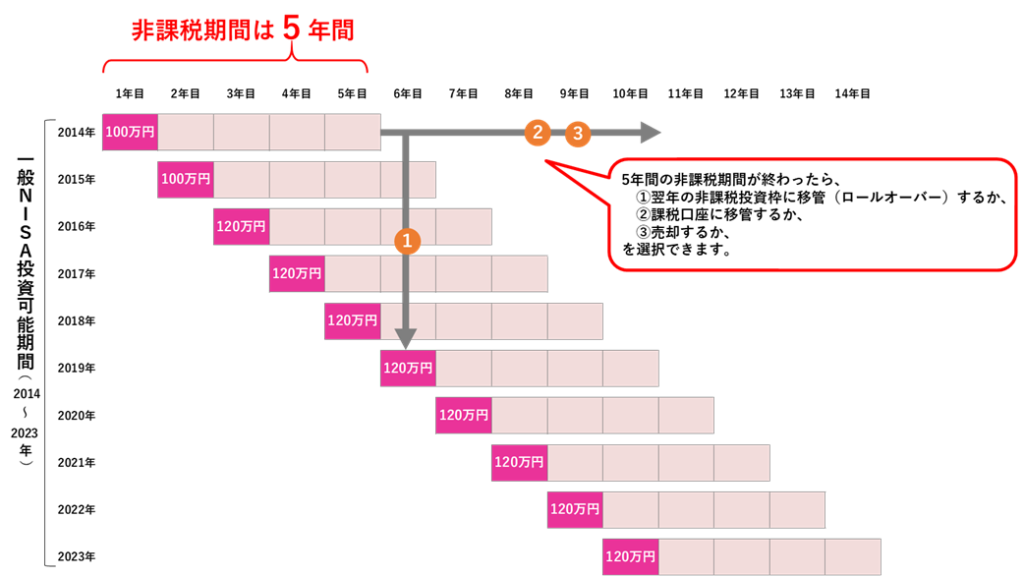

一般NISA

概要

| 対象者 | 日本国内に居住する20歳以上 (口座を開設する年の1月1日現在) |

|---|---|

| 年間非課税枠 | 120万円 |

| 非課税期間 | 5年 |

| 最大投資可能額 | 600万円 |

| 対象商品 | ・上場株式 ・投資信託 ・ETF ・REIT等 |

| 特徴 | 一年間で運用できる金額が多く、対象商品も多いです。非課税期間が5年と中期投資となるため、「ミドルリスクハイリターン」、「ハイリスク・ハイリターン」な投資戦略向き。 ロールオーバーという仕組みがあり実質、非課税期間を10年に出来る(ただし2023年制度改正よりロールオーバー不可能になるため実質現在からNISAを始める場合は意味のない仕組) |

| メリット | ・投資可能商品が多い ・年間非課税枠が多く一括投資に向く |

| デメリット | ・非課税期間が短い |

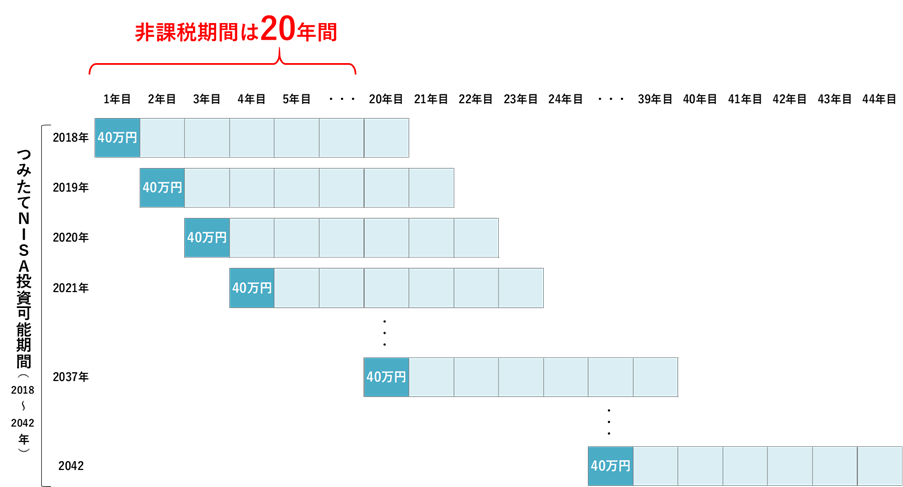

つみたてNISA

概要

| 対象者 | 日本国内に居住する20歳以上 (口座を開設する年の1月1日現在) |

| 非課税枠 | 年間40万円 |

|---|---|

| 非課税期間 | 20年 |

| 最大投資可能額 | 800万円 |

| 対象商品 | 投資信託(金融庁に認められた投資信託のみ) |

| 特徴 | 20年間と非課税期間が長く、年間非課税枠も40万円となっており、少額からの長期・積立・分散投資を支援するための制度設計となっています。恐らく金融庁が本来推進したかったのはこちらなのか、つみたてNISAだけ専用のマスコットキャラがいたり、対象商品が金融庁厳選のものであったりと力の入れ具合が違うかんじがします。 |

| メリット | 非課税期間が長い 対象商品が厳選された投資信託商品のため安心感がある |

| デメリット | 長期投資向きの設計であり、短期間で大きな利益を上げることが難しい。 |

運用イメージ

ジュニアNISA

| 対象者 | 日本にお住まいの未成年者 (口座を開設する年の1月1日現在) |

| 非課税枠 | 年間80万円 |

| 非課税期間 | 5年 |

| 最大投資可能額 | 400万円 |

| 対象商品 | 上場株式、投資信託、ETF、REIT等(NISAと同じ) |

| 特徴 | 2016年に始まった、18歳未満の未成年者を対象としたNISA制度、口座の名義自体は未成年者になるが、実際の運用・管理は親権者が行う。基本的には親(親権者)が子供のための資産形成を行うための制度。 |

| メリット | ・投資可能商品が多い ・年間非課税枠が多く一括投資に向く ・世帯としてみれば、親(一般NISA)+子供(ジュニアNISA)×人数 の運用ができ投入できる資金が多くなる。 |

| デメリット | ・非課税期間が短い |

概要まとめ表

上記、各NISAの概要をまとめたのが下の図になります。

NISA概要のまとめ

さて、「NISA」に関して、概要と各種「NISA」に関する、簡単な概要を説明してきました。投資の税制優遇制度として非常に優秀な「NISA」という制度、投資をする是非積極的に利用したいですね。

・・・と言っておいてなんですが実は最初のほうでも説明したとおり、現行の「NISA」については2023年で制度が終了し、新しい制度に移行します(新「NISA」と言われています)。

正直、今から急いで現行の「NISA」を始めたとしても、せいぜい半年間程度しか利用できません。まあ次の制度は今の制度を大幅に改善・バージョンアップした神制度ですのでそちらから始めるのもいいかもしれません。

「じゃあ、なんで今更こんな紹介したんだよ!」と思われるかもしれませんがそれを次に説明させていただきたいと思います。

今更でも現行「NISA」を始める理由

2023年迄の現「NISA」と2024年からの「新NISA」は非課税枠が完全に別

実は2024年から始まる新「NISA」に関しては現行の「NISA」とは非課税枠が完全に別になっており、それぞれ独立しています。

どういうことかというと、「新NISA」では生涯非課税枠が「1800万円」となっていますが、それまで現行の「NISA」で投資した金額についてはその枠にはいりません。つまり「NISA」で現在「200万円」投資を行い非課税枠「200万円」を持っているとすれば、「新NISA」を始める人は生涯非課税枠が「200万円 + 1800万円 = 2000万円」になるわけです。

ようは早くから現行「NISA」を始めて多くの非課税枠を埋められている人が完全に得をする仕組みになっているわけですね。そのため少しでも非課税枠を増やすために現行NISAを始めることは重要となります(今からでも「一般NISA」で120万円、「つみたてNISA」で40万円非課税枠を増やせます)

現行「NISA」を口座を持っている人は自動で「新NISA」口座が作られる。

現行の「NISA」から「新NISA」に制度が移行するにあたり、「新NISA」口座は現行「NISA」口座を持っている金融機関に自動的につくられます。現行「NISA」から「新NISA」に移行するにあたり再度、口座の開設等をする必要はありません。2024年になって慌てて「新NISA」口座を開設するより今「NISA」口座を作っておくほうが余裕がもてます。

「NISA」という仕組みに慣れておく

「新NISA」では様々な面で現行「NISA」からのバージョンアップが行われます、特に大きな目玉は「非課税枠の大幅な増加」があります。現行では年間非課税枠に関しては最も多い「一般NISA」で120万円、「生涯投資可能枠」に関しては最も多い「つみたてNISA」で800万円となっていますが、「新NISA」では「年間非課税枠」が360万円、「生涯投資可能額」が1800万円になります。正直ちょっとびっくりするくらい増えます。そういう意味で現行「NISA」で少額からの投資になれ、「新NISA」に対応できるように準備しておくのもだいじではないかと思っています。

| 種別 | 年関非課税枠 | 非課税期間 | 生涯投資可能額 |

|---|---|---|---|

| 現行一般NISA | 120万円 | 5年 | 600万円 |

| 現行つみたてNISA | 40万円 | 20年 | 800万円 |

| 新NISA | 360万円 (つみたて投資枠 120万円+ 成長投資枠 240万円 | 期限なし | 1800万円 |

まとめ

「NISA」に関して当方は非常に優れた制度だと思っており、生涯にわたる資産形成において非常にメリットの多い仕組みだと私は思っております。しかしこの制度が十分、日本に住む人々に広まっているとは言えず、2022年9月現在で「1144万口座」と人口の1/10程度して制度が利用されていない状況です。人生100年時代、年金や福祉もあてになりつつなる今、自分を守る資産は自分で作っていかなくてはいけない時代になるとかんじています。「NISA」がより仕組みがバージョンアップされ「新NISA」として生まれ変わる来年に向けて、是非皆様も一度、これらの仕組みについて検討してみて頂けたらと思います。

それではまた明日 (´・ω・`)ノシ

コメント